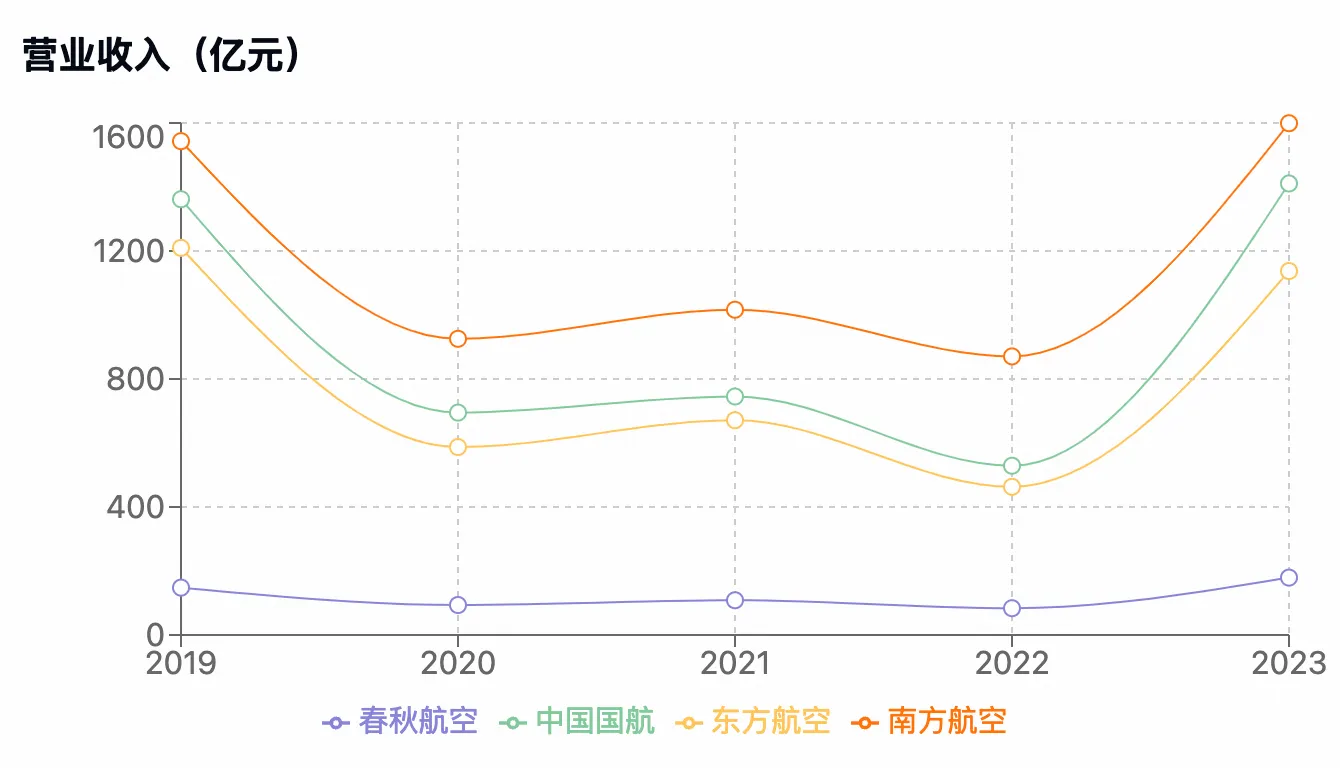

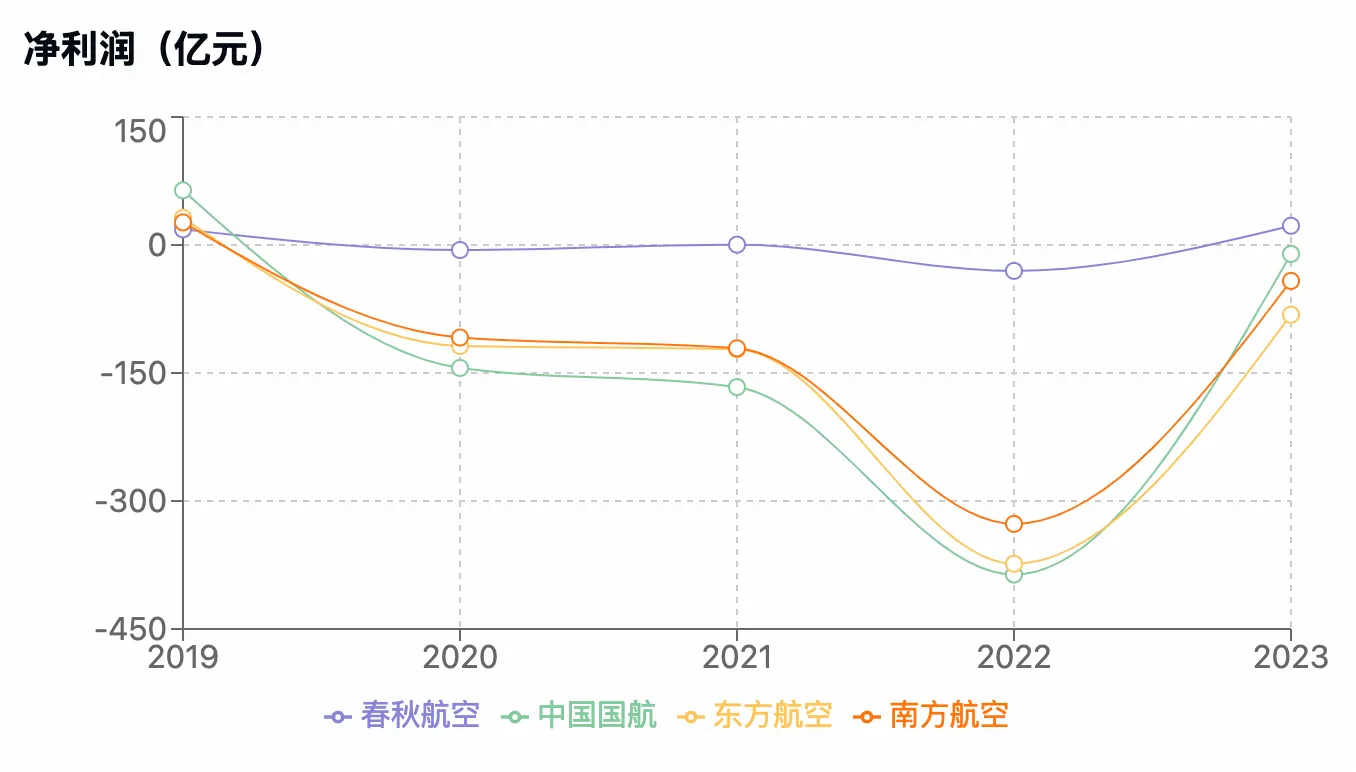

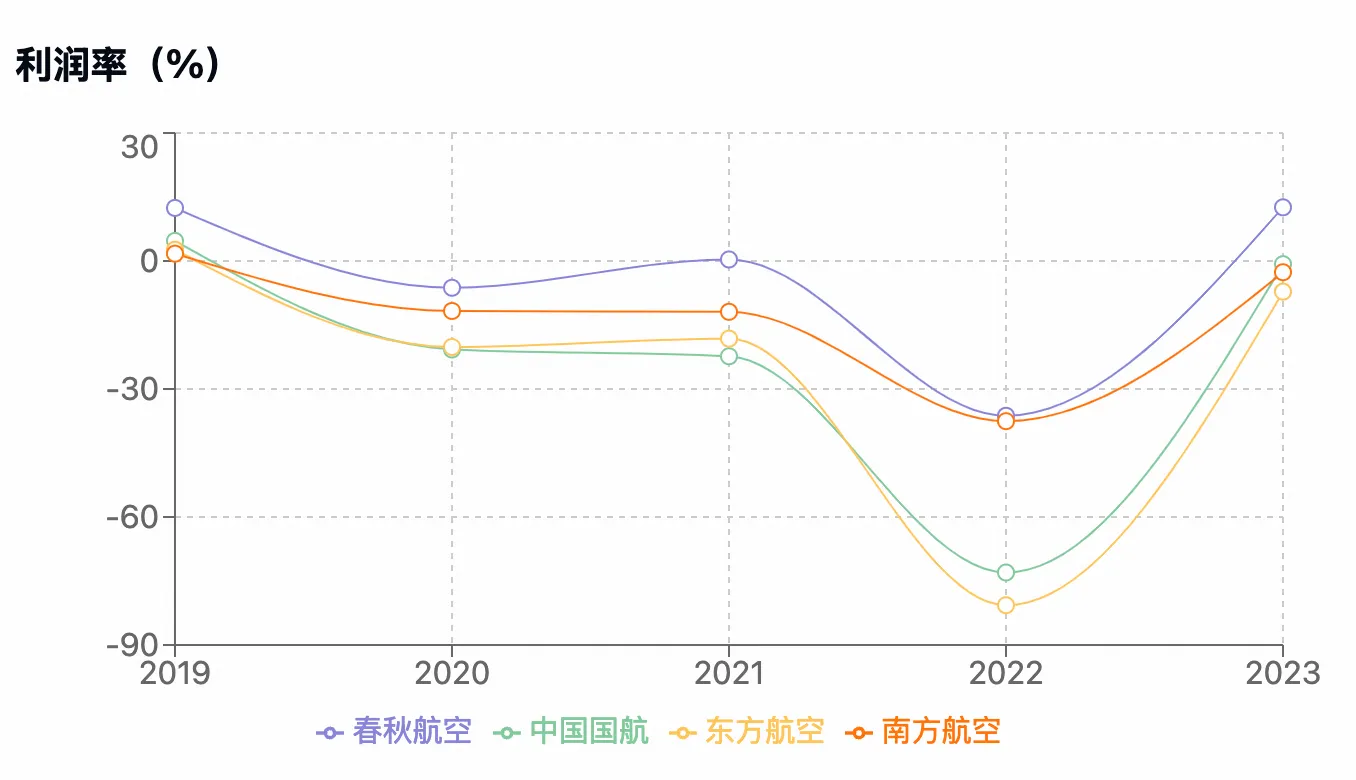

春秋航空作为一家廉价航空,在国内航司中的表现可谓相当亮眼。疫情这几年,春秋航空表现出相当大的韧性,与国航、东航、南航这些大公司相比,春秋航空的利润率一直都是最高的,2023年春秋航空已经实现大幅盈利,而其他三家航空公司仍然处在亏损状态。

一、关键财务指标

1. 收入与利润

- 营业收入:Q1-Q3累计159.77亿元,同比增长13.29%;Q3单季度61.02亿元,同比微增0.48%

- 净利润:Q1-Q3累计26.04亿元,同比下降2.73%;Q3单季度12.44亿元,同比下降32.37%

- 毛利率:Q3显著下降,主要受以下因素影响:

- 国际航线淡旺季波动加大

- 飞机利用率尚未完全恢复

- 运营成本上升压力

2. 资产负债情况

- 总资产:428.66亿元,较年初下降3.10%

- 所有者权益:177.16亿元,较年初增长12.48%

- 资产负债率:降至60%以下,财务结构持续优化

- 经营活动现金流净额:55.13亿元,同比下降9.59%

二、运营指标分析

1. 运力投放

- Q3整体ASK(见后文解释)同比增长9.6%

- 国内航线:增长3.8%

- 国际航线:增长48.9%(重点发展方向)

- 区域航线:下降28.3%

2. 效率指标

- 飞机利用率:

- Q3平均9.7小时/天,同比增加0.3小时

- 较2019年同期仍有14%差距

- 计划2024年提升至10.3小时/天

- 客座率:

- Q3达92.7%,创历史新高

- 超2019年同期0.7个百分点

- 超2022年同期0.9个百分点

3. 机队规模

- 期末总规模:128架空客A320系列

- 自购飞机:88架

- 经营性租赁:40架

- Q1-Q3引进8架新飞机,退租1架

- Q4计划净增1架,年底预计达129架

三、战略重点与风险分析

1. 战略发展重点

- 国际航线恢复提速:

- 日韩航线已超2019年水平

- 泰国航线恢复至70%

- 计划继续加大国际市场投入

- 根据地战略深化:

- 重点布局成渝经济带

- 加强北京大兴机场业务

- 强化现有基地通达性

2. 主要风险因素

- 经营风险

- 飞行员缺口制约运力释放

- 国际航线收益波动加大

- 行业竞争加剧影响票价

- 外部风险

- 地缘政治影响(如韩朝局势)

- 宏观经济波动影响需求

- 油价波动影响成本

四、未来展望

1. 发展机遇

- 国内航空市场需求潜力大

- 人均乘机次数仍处于发展早期

- 低成本航空模式具有竞争优势

2. 经营策略

- 持续优化成本结构

- 推进数字化管理

- 保持合理扩张节奏

- 深化多基地运营模式

3. 财务展望

- 维持稳健的资产负债结构

- 补贴收入有望保持稳定

- 暂无明确股权融资计划

风险提示:本报告所载的前瞻性陈述涉及未来计划、发展战略等,不构成公司对投资者的实质承诺,请投资者注意投资风险。

附录

文中提到的ASK是指什么?

ASK (Available Seat Kilometers) 即可用座位公里,是航空业衡量运力的重要指标,具体解释如下:

计算方法:

- ASK = 航班座位数 × 飞行距离(公里)

- 例如:一架200个座位的飞机飞行1000公里,则ASK为200,000座公里

实际意义:

- 衡量运力:反映航空公司可以提供的运输能力

- 基准指标:用于计算客座率等其他营运指标

- 业绩参考:评估航空公司规模和市场份额的重要依据

举例说明:

- 如果一架180座的飞机每天在北京-上海(约1200公里)之间往返一次

- 单程ASK = 180座 × 1200公里 = 216,000座公里

- 每天往返ASK = 216,000 × 2 = 432,000座公里

在春秋航空的报告中,2024年Q3的ASK同比增长9.6%,说明公司整体运力相比去年同期提升了近一成,其中国际航线增长48.9%最为显著,反映出国际航线运力恢复强劲。